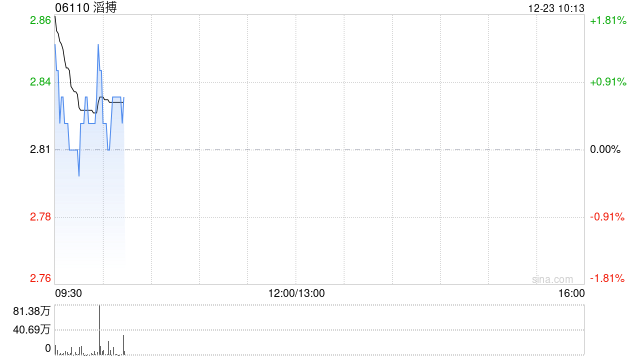

交银国际:维持滔搏“中性”评级 目标价3.06港元

- 财经

- 2024-12-23 10:14:05

- 117

交银国际发布研究报告称,维持滔搏(06110)“中性”评级,因客流量压力持续,预期公司于短期内仍面临经营压力。但考虑到运动板块具备较大的增长空间,尽管线下渠道的角色预计在未来发生调整和变化(如品牌属性之精准匹配),但仍为重要的渠道之一。同时,耐克新CEO重视全域高效零售合作和专业运动品类的布局,如户外、跑步(更加重视缓震材料),滔搏身为耐克在中国市场之重要零售商,二者未来的合作值得期待。维持目标价3.06港元。

交银国际主要观点如下:

3季度经营符合公司预期,持续提升门店经营效率。

2024财年3季度零售及批发业务的总销售金额同比下滑中个位数,其中零售的表现略好于批发。公司持续淘汰低效和亏损门店,截至2024年11月底,直营门店毛销售面积较上季度末减少2.1%,同比减少4.4%,总店铺数量同比减少高个位数。店铺数量缩减程度高于面积缩减程度,因此单店平均面积保持同比增长的趋势,符合公司对门店形象和效率提升的目标。公司目标下半年净店铺数量的减少幅度不低于上半年,预期明年店铺数量保持稳定。

零售表现延续上半年趋势;去库存节奏与公司目标相符。

公司3季度零售业务表现与上半年一致,其中,专业运动品牌呈现较快增长,大众休闲品牌则表现疲弱。分渠道来看,线下渠道仍受到客流量的压力。线上渠道方面,受到各个促销节日的影响,呈现双位数增长的线上渠道成为公司零售业务3季度的主要收入贡献。去库存为今年以来滔搏经营重点之一,目前进展符合公司预期。截至11月底,整体库存70-80%为新品。

折扣率仍呈加深趋势。

线上渠道的销售占比提升抵消了线上折扣率的改善,辅以线下折扣率的加深,叠加去库存的影响,集团3季度折扣率同比加深。尽管12月初全渠道的同/环比销售表现均有所改善,因持续去库存的影响,折扣率持续呈同比加深趋势。

发表评论